秒钛科技赵丽娟:B2B如何高效落地供应链金融业务

2019-04-26

供应链金融,区块链,供应链金融系统,供应链金融风控,B2B供应链金融

金融机构怎么看待B2B供应链金融、B2B平台如何选择匹配自身的规律金融路径、如何设计契合场景的金融产品、如何建立所在行业的风控模型、如何搭建金融团队、如何选择合适的资金方

日前,秒钛科技金融市场总监赵丽娟受邀在B2B学堂进行了主题分享,详细介绍了B2B如何高效落地供应链金融业务。

核心内容包括:

- 金融机构怎么看待B2B供应链金融

- B2B平台如何选择匹配自身的规律金融路径

- 如何设计契合场景的金融产品

- 如何建立所在行业的风控模型

- 如何搭建金融团队

- 如何选择合适的资金方

金融机构怎么看待B2B供应链金融

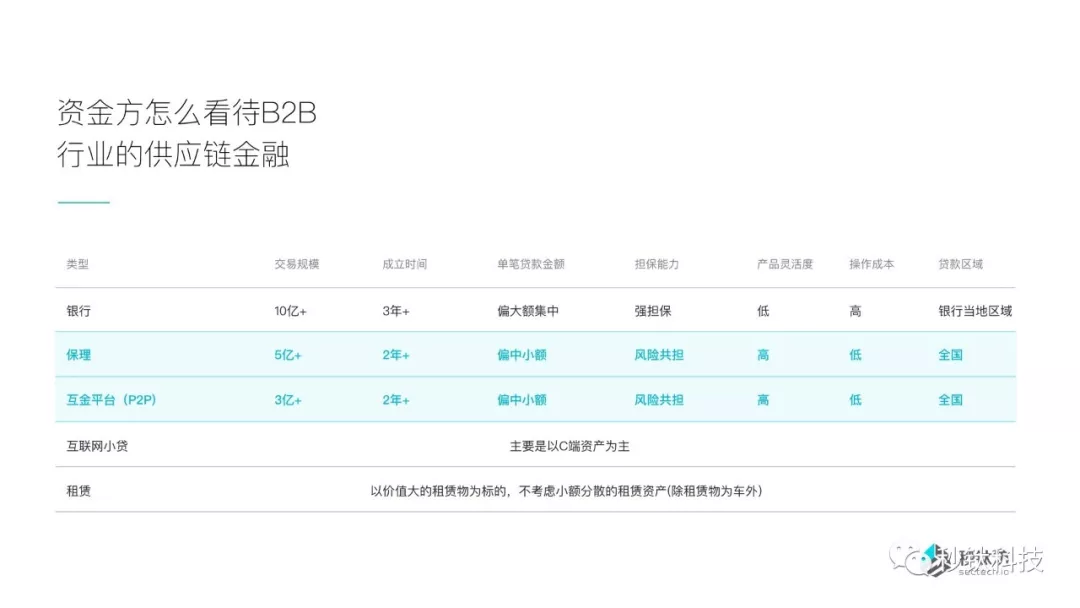

根据资金方类型不同,他们对B2B行业的资产有不同的要求。以下表格是主流的资金方类型。 例如,银行要求交易规模在十亿以上、成立时间三年以上、单笔贷款金额大且集中、需要强担保能力。保理和互金平台,对于交易规模只要求在三亿以上、成立时间两年以上、单笔贷款偏好小额分散,希望与平台风险共担联合建模。

例如,银行要求交易规模在十亿以上、成立时间三年以上、单笔贷款金额大且集中、需要强担保能力。保理和互金平台,对于交易规模只要求在三亿以上、成立时间两年以上、单笔贷款偏好小额分散,希望与平台风险共担联合建模。

对银行来说保理和互金平台产品灵活度高、操作成本低且可开展全国的贷款业务。简单来说,虽然贵但是好用。

互联网小贷,主要是以c端资产为主;租赁,主要是以价值大的租赁物为标的不考虑小额分散的租赁资产(租赁物为车的除外)。

总结来说,在B2B平台金融早期的发展阶段,保理和互金平台的资金相对更合适些。

B2B开展供应链金融过程中的思维博弈

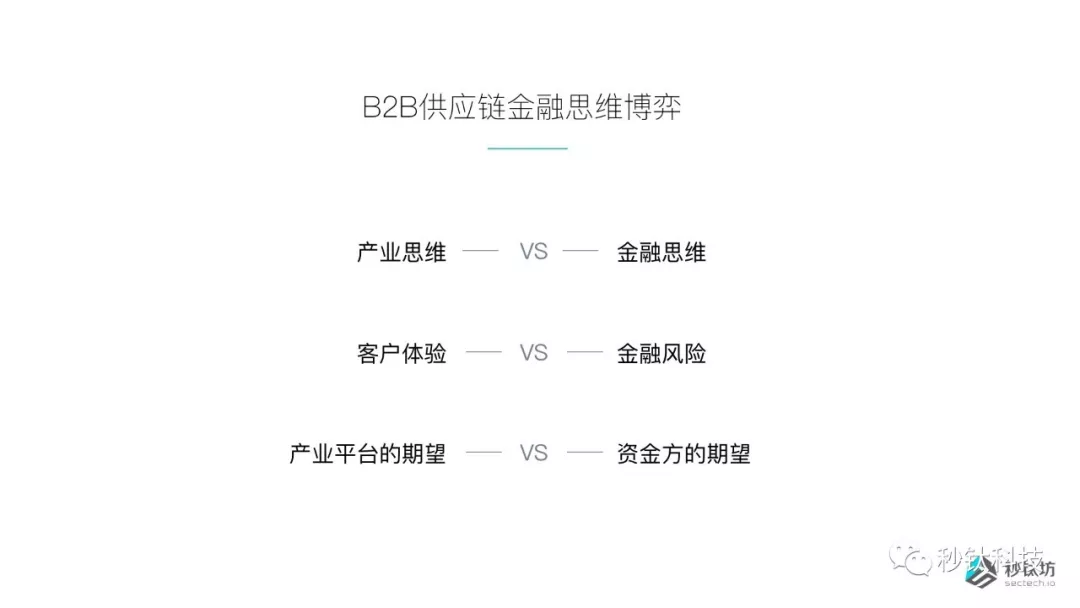

目前中小微企业供应链金融现状,主要是围绕三个维度的博弈:

第一个是产业思维和金融思维的博弈。产业思维主要是以最好的产品、最小的成本、最快的速度、服务最多的客户。B2B行业的风险管理,主要是对生产、流通、销售、仓储、环节的管理。金融思维主要是在风险可控的范围内最大化金融收益。金融思维是接受风险,不断的平衡风险和收益的关系,两个思维对风险的认知和管理不同,导致业务的路径和金融的路径会完全不同。

第二个博弈是客户的体验和金融风险的博弈。产业互联网时代追求客户的最优体验。通过互联网产品的设计以及技术研发不断优化客户体验。而金融业务则需要增加客户的操作动作。资金价格越低,对客户的要求就会越多,B2B平台希望给客户好的体验和便宜的资金。而这两者本身就是一个需要不断博弈的过程。

第三个博弈是产业平台的期望和资金方期望的博弈。产业平台,希望通过金融快速扩大业务规模,不希望承担全部的金融风险。资金方希望安全的提供资金,希望产业平台承担全部的金融风险。以上三个博弈需要不断的平衡,才能使得金融业务得到良性的发展。

先确立金融业务模式

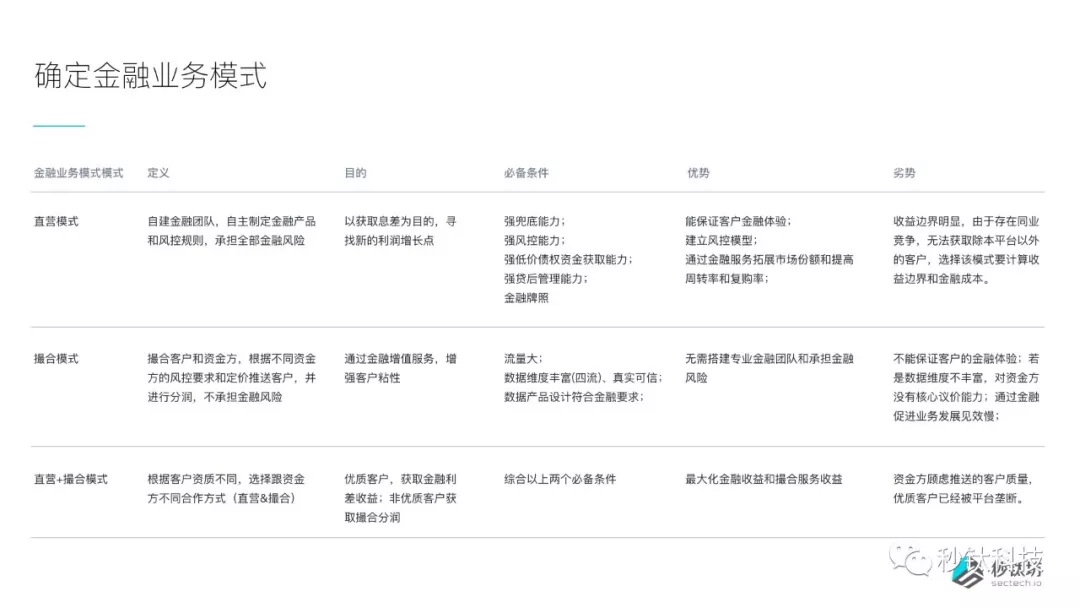

我们在规划金融的路径时,首先要确定我们的金融业务模式。金融业务模式主要有三种类型:

我们在规划金融的路径时,首先要确定我们的金融业务模式。金融业务模式主要有三种类型:

第一种直营模式。直营模式就是自建金融团队自主制定金融产品和风控规则,承担全部的金融风险。目的主要就是获取息差,寻找新的利润增长点。需要具备的条件:强兜底能力、强风控能力、强低价债权资金获取能力、强贷后管理能力以及需要金融牌照。

优势:能保证客户的金融体验,建立风控模型,通过金融服务快速的拓展市场份额,提高周转率和复购率。

劣势:主要是收益的边界明显。由于存在同业的竞争无法获取除本平台以外的客户。选择这个模式,要计算好收益的边界和金融的成本。

第二种是撮合模式。撮合主要是撮合客户和资金方。根据不同的资金方的风控要求和定价推送客户。并进行分润不承担金融风险。主要是一种金融的增值服务,可以增强客户对平台的粘性。需要具备的条件:流量大、数据维度丰富,(四流合一)真实可信。数据产品的设计要符合金融的需求。

优势:无需搭建专业的金融团队和承担金融风险。

劣势:主要是不能保证客户的金融体验。若是数据的维度不够丰富,对资金方的核心议价能力不高,通过金融促进业务发展见效慢。

最后一种是直营加撮合模式。这也是大部分平台会选择的一种模式,他根据客户的资质不同,选择跟资金方开展不同的合作方式。他的目的在于优质的客户获取金融利差非优质的客户获取的撮合分润。

优势:最大化的金融收益和撮合服务收益。

劣势:资金方会顾虑推送客户的质量,担心优质的客户已经被平台自身垄断。

每个平台都需要供应链金融发展规划

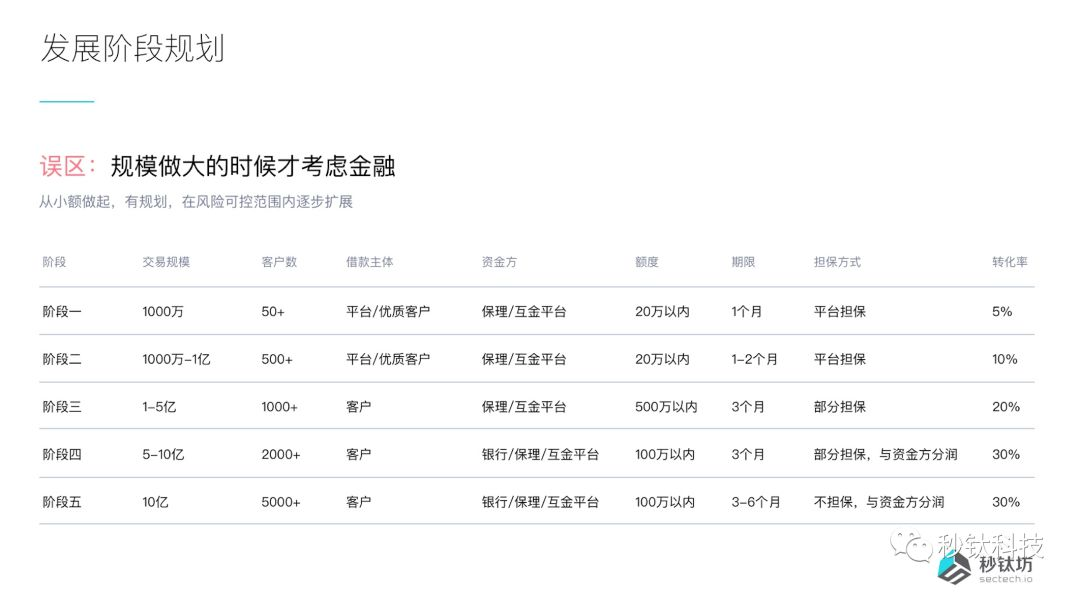

我们有一个误区,认为在业务规模做大的时候才考虑金融。我们需要纠正这个误区,从小额做起,有规划在风险可控的范围内逐步扩展。金融是一项长期的工程,风险表现需要至少沉淀三个周期以上才算稳定,平台成立之初就应该规划好金融路径并推向市场去不断的调整金融产品和风控模型。

以上表格中提到在不同的规模阶段,选择不同的资金方不断的调整额度、期限、还款方式实现从全担保、部分担保、到不担保的方式转变。

我们以汽配行业为例来规划金融发展阶段。根据经销商数量划分不同的阶段,选择不同的业务模式,例如直营、直营加撮合。

计算每个阶段所需要的授信额度,能够接受的资金价格以及开展金融业务后的收益。

计算授信额度,主要是用以判断需要对接资金方的数量。

计算资金价格以便快速找到合适的资金方。

设计符合场景的金融爆品

人民大学客座教授文健君说过。一个行业里面,只有一两个最适合此行业的金融产品。而在实际的业务中,大部分资金方同一个金融产品用在不同的行业,这是一种以信用驱动的,不是以供应链关系驱动的模式。其实在每个行业的金融产品的侧重点都会不同,要具体的行业具体设计。

B2B有几个常用的金融产品。根据资金方的分类,目前来说B2B主要有两种资金类型,一种是P2P的资金,一种是保理公司的资金,那么它对应的产品类型有企业白条、应收账款保理(暗保理)以及反向保理。企业白条的借款人和应收账款的借款人都是针对经销商;反向保理,是针对平台本身。额度方面,P2P的资金企业是100万,法人是20万。保理公司来说它根据资金方的一个风控要求。额度的计算逻辑基本上是可以经销商的年采购的百分比来计算。

期限和利率可以根据不同的资金方类型进行不同的设计,P2P来说,主要他的期限相对灵活,他可以满足很多B2B平台的早期的金融需求。比如说十五天到三十天,甚至十天的这种短周期的借款,都可以通过互金平台来提供。

设计与金融产品紧密结合的风控模式

根据以上的分析B2B平台的风控模型的搭建非常重要,秒钛坊提供基于区块链的信贷风险数据分析协作系统。主要包括数据分析、额度计算、定价计算、用户画像、风控规则、审批工作流。

B2B平台将数据分析过程、额度计算方法、定价计算方法、用户的画像逻辑、风控规则、评分卡作为附件加密存放在授信的智能合约里面。资金方需要获得B2B平台的授权或者是用户的授权才可解密该部分。资金方解密该部分的内容约定的风控标准进行校验。从而实现风险分析方法的溯源,为B2B平台提供的资产增信。并保证数据的隐私。

产业平台金融团队建设

在金融团队搭建的过程当中,我们遇到的客户他们也经历了这些误区,第一个误区,是他找了不合适的人。因为目前开展B2B供应链金融需要的金融人才和风控人才跟传统的金融人才会有一些能力上不匹配。第二个是即使找到了合适的负责人,但是缺乏一个落地的团队。因为供应链金融需要综合风险控制的能力、金融科技的能力、金融产品设计能力以及资金方对接能力。其中金融科技能力,金融产品设计能力和资金方对接能力秒钛坊可以输出给到B2B平台。

平台需要的是建立自身的风控能力,秒钛坊会提供一整套的风险分析工具给平台搭建风控模型。

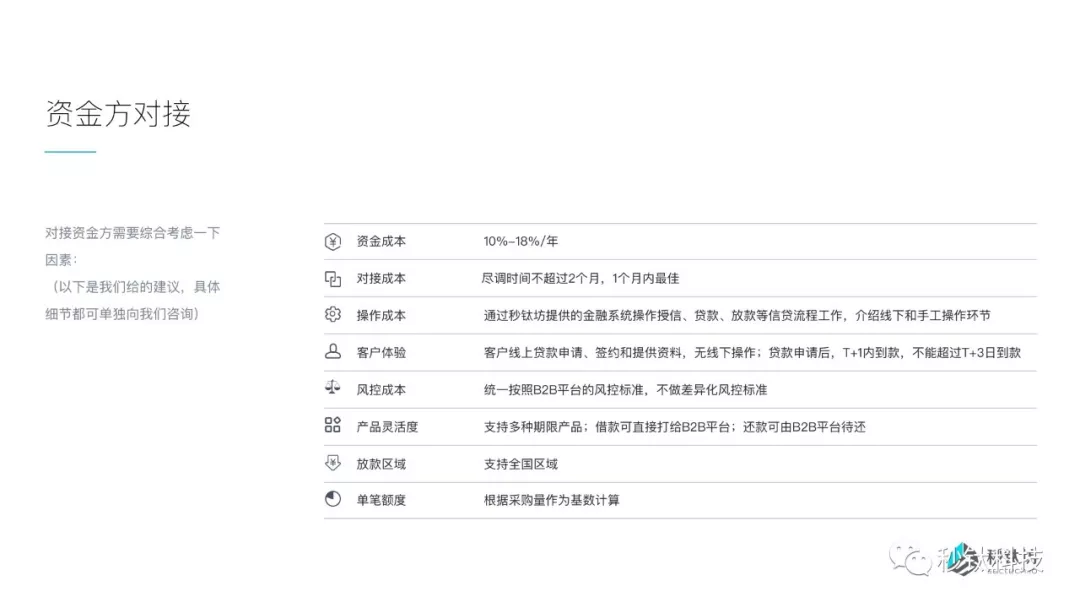

资金方对接不能只关注利率高低

在对接资金方过程当中需要参考以下几个维度,成本范围在10%-18%/年,对接的尽调时间不要超过两个月,一个月以内为最佳。操作方面通过线上金融系统操作尽量减少线下和手工的操作环节,客户线上的贷款申请签约贷款申请之后T+1到款最好不要超过T+3。风控的话,统一按照B2B平台的风控标准不做差异化的风控标准。产品的灵活度,支持多种期限产品。

放款区域是支持全国的放款区域。单笔的额度,根据采购量作为基础。以上的维度是对大家对接资金方需要综合考虑的,不能单单只看资金价格方面。

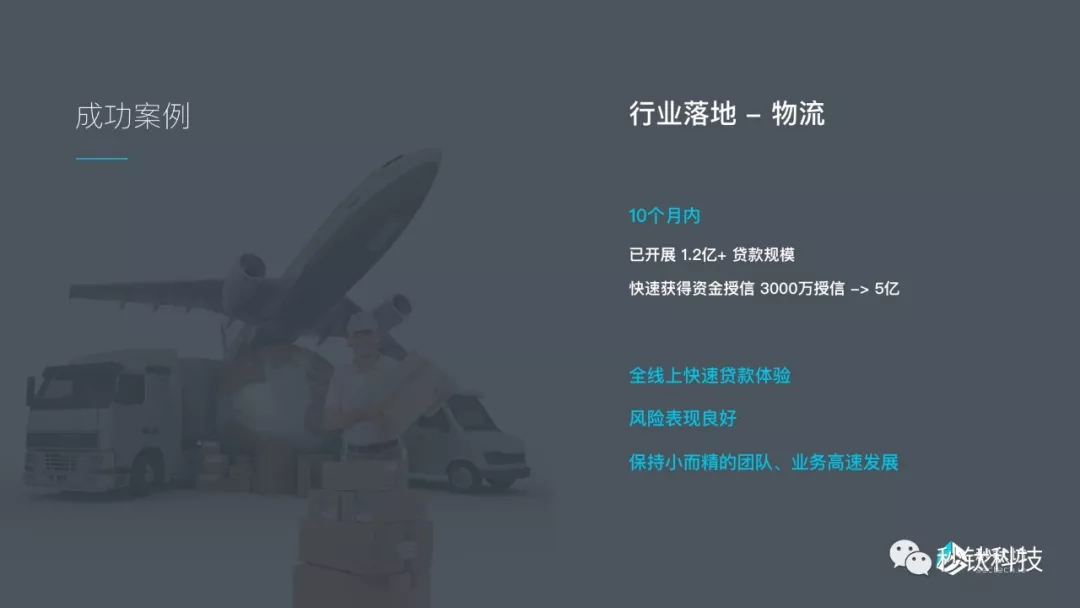

秒钛坊落地的行业,主要是在物流行业,已经上线了将近十个月,规模在1.2个亿左右。授信从3000万增长到5个亿。整个流程都是线上完成的,目前的风险表现也非常好,他们可以保持小而精的团队,业务高速发展。